稳健型投资者宜回避的45只股票

———每周估值过高的股票分屏

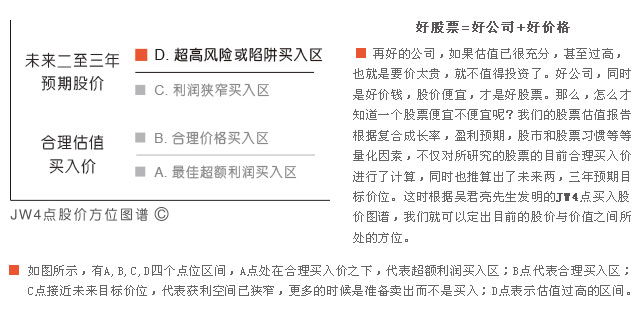

总的来看,以4月18日的股价进行计算,本期股价在D点的个股有45只,较上个月同期基本持平,主要是近期市场徘徊不前,沪指持续在3200点-3300点区间窄幅震荡,高估值水平的股票数量整体变化不大。

从行业分布来看,本期D点分屏入选公司数量最多的行业是机械设备和食品饮料,均有8家公司入选,其中,除了机器人、菲达环保、泸州老窖和贵州茅台的成长性评级为相对优良的1-2号外,其他12家公司的成长性评级均为一般水平及以下的3-4号。与此同时,本期分屏当中还有津膜科技、数字政通、华帝股份等12家公司评级为1-2的优质公司,这些公司所处的子行业发展环境良好,加上优秀的基本面支撑,不排除未来盈利超出预期的可能,在这样的情况下,它们现在看似过高的股价,对应今后随盈利预期上调而上调的内在价值,或许恰是合理的介入价位。

以津膜科技为例,公司是国内最早从事超、微滤膜及膜组件的研发和生产企业之一。公司以膜技术为核心,以水资源化为主营业务,已建成数百项膜法水处理工程,日处理规模累计达480万吨。通过合作开发、收购等方式,近年来公司主营业务领域由市政污水处理向工业污水处理、海水淡化、特种行业等领域加速拓展,成长空间逐渐打开。

短期来看,公司借助内生+外延的双轮驱动,业绩有望持续快速增长。公司背靠天津工业大学,技术实力雄厚,在膜材料制造及应用方面竞争优势明显,若公司定增方案顺利落地,补齐资质提升PPP工程承接能力,中长期成长空间将得以打开,市场普遍预期公司2015-18年净利润年复合增速有望超过50%。写作本文时,公司PE为78倍,表面上来看,目前估值水平很高,但由于公司市值较小,未来盈利提升空间较大(公司预告今年1季度净利润同比增长0-30%即是佐证),加上近期有望实施的“水十条”与外延式并购将对业绩增长带来的业绩弹性,这种高估值状态有望随着盈利的提升而迅速得以改善,值得关注。

与此同时,也有一些成长速度和质量一般、甚至很低的公司,它们靠概念、政策或者重组等热点事件刺激市场情绪,股价起哄走高,甚至远超其内在价值。对于这种缺乏基本面支撑的个股,我们建议投资者应予以回避。比如曾经的高送转概念股之一的煌上煌,从2016年6月30日公布“10送转30派1.25元”的高送转预案之后,公司股价便从13元(前复权,下同)附近一路攀升至30元上方,即便目前已逐渐回落至25元左右,但由于公司股价涨幅巨大,去年下半年涨幅超过150%,未来仍将存在较大的获利回吐压力,特别是以公司当前的业务基础来看,未来业绩成长性一般,实难支撑当前的股价和估值。

煌上煌主营酱卤肉制品及佐餐凉菜等快捷消费食品的生产和销售,2015年4月份完成对嘉兴真真老老(主导产品为粽子)的收购,切入米制品行业,2016年实现营收12.18亿元,同比略增5.8%,因鸭副产品的原料成本下降,综合毛利率同比提升2.6个百分点至33.24%,带动扣除后净利润同比增长45.12%至8475万元。但这并不能改变公司主营成长疲弱的事实:鲜货产品在最近3年来的营业收入一直保持在9亿元左右,增长较为乏力,米制品(主要产品是真真老老的粽子业务)2015年开始并表,2016年上半年通过大力促销,其营收同比大增158%至1.59亿元,但受消费需求部分透支的影响,下半年米制品营收剧降至0.48亿元,同比下降22.55%,预计在正常情况下,煌上煌米制品业务未来几年的营收增速不会超过10%。在不考虑并购预期的情况下,我们预计公司未来两三年的每股收益将不超过0.2元,对应今日20.44元的收盘价,PE分别为115倍。除非你能确定煌上煌在未来两三年会有额外的巨大增长机会,否则还是建议回避为宜。

如前面所言,本屏中的股票有45只之多,细细查一查,看看你手中有无这些股票?

归档文章/报告:

- • 每周D点股票分屏2023年12月29日

- • 每周D点股票分屏2023年09月01日

- • 每周D点股票分屏2023年06月30日

- • 每周D点股票分屏2023年06月16日

- • 每周D点股票分屏2023年05月26日

- 更多

- • 这些成长优秀的大盘股值得关注2024年04月16日

- • 37只成长最快的大盘股2024年03月19日

- • 35只成长最快的大盘股2024年02月20日

- • 成长性评级最好的股票(五星)2023年12月29日

- • 成长性评级最好的股票(五星)2023年09月01日

- 更多

- • 19只积极成长股在合理的价位上2024年03月26日

- • 15家公司成长积极,估值合理2024年02月27日

- • 11家公司成长积极,估值合理2024年01月10日

- • 每周B点股票分屏2023年12月29日

- • 19家公司成长积极,估值合理2023年12月12日

- 更多

- • 34只值得关注的低估值股票2024年04月02日

- • 40只值得关注的低估值股票2024年03月12日

- • 市场震荡不断,提供了哪些好机会?2024年01月30日

- • A股动荡不休,哪些好股票具备投资机会?2024年01月03日

- • 每周A点股票分屏2023年12月29日

- 更多