纠结的银行股

———14家上市银行调查分析综述

纠结的银行股:增长趋缓,市场负面,估值仍低

在2011年实现了靓丽成长后,银行业的前进速度在2012年1季度有了放缓迹象。无论是从资产规模的扩张速度、净息差、中间业务,还是资产质量来看,像2010、2011年那样30%-40%左右高速增长的好光景似乎已接近尾声。但是,从另一个方面来看,对银行未来业绩走缓和资产质量趋差的预期,以及由此而产生的负面情绪,也似乎已经在银行股的估值上得到了较为充分的反映。可以说,虽然目前银行股的股价向上面临种种压力,但估值相对于其未来成长预期,确实显得便宜。对于那些富有耐心的投资者而言,当下银行股所提供的长期收益空间是不应完全被忽视的。

一、评述范围

$mailtop 《股票估值500》收录的上市银行共计14家,其中,国有银行4家,股份制商业银行7家,城商行3家。14家银行成长性均很好,成长动能全部为1;安全稳定指数也全部介于1与2之间;估值亦偏低,目前银行股的股价不仅全部均处于JW4点中的A点位置,不少甚至相比其未来几年的预期股价区间,有数倍的上升空间。$mailbottom

表1:成长性及股价等指标

|

分类 |

公司名称 |

成长动能分类 |

安全稳定指数 |

最近合理买入价(元) |

2011-2013年股价区间高/低(元) |

2012-6-5日股价所在JW4点位置 | ||

|

11y4q(11y3q) |

12y1q |

11y4q

(11y3q) |

12y1q | |||||

|

国有银行 |

1 |

1 |

1 |

2 |

会员尊享,点击查看 | |||

|

1 |

1 |

1 |

1 | |||||

|

(1) |

1 |

(1) |

1 | |||||

|

(1) |

1 |

(1) |

1 | |||||

|

股份制商业银行 |

1 |

1 |

1 |

1 | ||||

|

1 |

1 |

1 |

1 | |||||

|

(1) |

1 |

(1) |

2 | |||||

|

1 |

1 |

1 |

2 | |||||

|

1 |

1 |

2 |

2 | |||||

|

1 |

1 |

1 |

2 | |||||

|

深发展A |

1 |

1 |

1 |

1 | ||||

|

城商行 |

(1) |

1 |

(1) |

1 | ||||

|

(1) |

1 |

(1) |

1 | |||||

|

(1) |

1 |

(1) |

1 | |||||

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | ||||||||

二、行业分析

除金融危机影响导致银行业绩在2009年大幅放缓外,银行业在过去两年均实现了大幅增长。就本站收录的14家上市银行而言,2010年其收入和净利润平均增速为32.28%和44.83%,2011年则达到35.32%和39.50%。资产规模持续扩大、净息差逐步放宽、中间业务快速发展和资产质量明显改善仍是主因。

从各银行披露的1季报汇总来看,2012年1季度14家银行的营业收入和扣除非经常性损益后的净利润平均增速分别实现32.5%和30.9%,增速较2011年全年略有放缓迹象。初步印证了我们在此前行业观察中所得出的判断:考虑到后期资产规模扩张和净息差将面临一个相对的极限边际,各银行中间业务虽发展迅速,但其营收占比仍旧较小,加上经济环境不景气所带来的不良率的反弹,银行业的增速或在未来将有一定程度的放缓势所必然。

1、资产规模步伐或将放缓

银行贷款收益是银行最为主要的生息资产。但是,银行放贷规模也受到一些其它因素,尤其是通胀水平制约。最近的两三年,大量的货币增加已积累了相当的通胀压力,为了控制性地释放这些压力,货币政策自2010年年底开持续紧缩,贷款增速也同步减缓。由表2可看出,在09年32.5%的高速增长后,2010和2011年,14家银行的平均贷款增速均回落至18%左右的水平。今年1季度,上市银行贷款总额较年初增长4.55%,也慢于去年同期4.73%的增速。

虽然目前国内经济放缓趋势已经确立,2012年1季度8.1%的GDP也低于市场普遍预期。中央也正加快进行“预调微调”以期实现“稳增长”的目标。但是,考虑到通胀的阴影仍未远离,短期货币政策难有明显的放松倾向,银行贷款增速在2012年或将继续放缓至15%左右的水平。

表2:发放贷款和垫款历史增速

|

分类 |

公司名称 |

发放贷款和垫款同比增速 | |||||

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 | ||

|

国有银行 |

22.1% |

18.6% |

14.7% |

13.6% |

12.8% |

12.0% | |

|

23.7% |

17.8% |

14.5% |

13.2% |

12.7% |

12.1% | ||

|

35.6% |

21.6% |

14.4% |

14.3% |

13.8% |

13.7% | ||

|

50.4% |

15.4% |

12.0% |

12.9% |

12.4% |

12.3% | ||

|

股份制商业银行 |

38.6% |

21.8% |

15.0% |

15.0% |

14.6% |

14.1% | |

|

32.9% |

20.7% |

14.4% |

14.2% |

13.5% |

13.7% | ||

|

58.0% |

18.6% |

13.2% |

15.8% |

13.8% |

12.9% | ||

|

21.3% |

22.7% |

15.4% |

14.8% |

14.5% |

14.8% | ||

|

31.8% |

19.6% |

13.5% |

15.1% |

14.4% |

14.0% | ||

|

33.2% |

23.4% |

13.6% |

15.1% |

14.9% |

14.8% | ||

|

深发展A |

26.2% |

12.8% |

52.2% |

15.2% |

15.6% |

15.2% | |

|

城商行 |

42.5% |

22.5% |

20.9% |

19.2% |

17.5% |

17.0% | |

|

63.3% |

25.0% |

22.2% |

20.2% |

18.6% |

20.0% | ||

|

66.6% |

24.1% |

20.5% |

18.7% |

18.1% |

18.1% | ||

|

行业 |

32.5% |

18.5% |

18.3% |

15.5% |

14.8% |

14.6% | |

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | |||||||

2、净息差逐步提升,但或已趋于顶点

银行净息差提升,主要推动因素有三:1)加息周期,贷款的重定价提高存贷差;2)资产结构优化,主要表现在贷款占比提高,贷款中的中小企业贷款占比提高等等;3)负债结构优化,主要表现在活期存款占比提高等。其中,加息因素可谓是净息差提升的最重要的动力。受益于2010年至今的加息紧缩周期,银行对贷款的议价能力上升,其净息差处于持续提升的趋势中。

表3:历年净息差水平

|

分类 |

公司名称 |

年均净息差(按期初期末余额计算) | ||||||

|

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012一季度 | ||

|

国有银行 |

2.4% |

2.8% |

3.0% |

2.3% |

2.4% |

2.6% |

2.6% | |

|

2.8% |

3.2% |

3.2% |

2.4% |

2.5% |

2.7% |

2.6% | ||

|

2.8% |

2.9% |

3.1% |

2.3% |

2.5% |

2.6% |

2.6% | ||

|

2.5% |

2.8% |

2.9% |

2.1% |

2.1% |

2.1% |

2.1% | ||

|

股份制商业银行 |

- |

2.9% |

2.8% |

2.3% |

2.4% |

2.4% |

2.6% | |

|

2.7% |

3.1% |

3.4% |

2.3% |

2.7% |

3.1% |

3.2% | ||

|

2.6% |

3.1% |

3.2% |

2.5% |

2.6% |

3% |

3% | ||

|

1.9% |

2.3% |

2.5% |

2.0% |

2.5% |

2.8% |

2.8% | ||

|

2.5% |

2.8% |

3.2% |

2.6% |

2.9% |

3.1% |

3.3% | ||

|

2.8% |

3.1% |

3.1% |

2.2% |

2.5% |

2.6% |

2.6% | ||

|

深发展A |

2.9% |

3.1% |

3.0% |

2.5% |

2.5% |

2.5% |

2.5% | |

|

城商行 |

2.2% |

2.3% |

2.7% |

2.3% |

2.3% |

2.3% |

2.3% | |

|

2.7% |

2.8% |

3.2% |

2.7% |

2.6% |

2.7% |

2.5% | ||

|

3.0% |

3.3% |

3.4% |

2.8% |

2.5% |

2.7% |

2.6% | ||

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | ||||||||

2012年1季度,多数银行的息差较2011年末保持了持平或微升态势。但从发展趋势看,伴随着实体经济盈利能力下滑,信贷需求回落,贷款议价能力下降将逐步从大中型企业客户蔓延到中小企业客户,银行的贷款议价能力将趋降;资金面相对2011年宽松,市场利率下降,投资收益亦出现下降;加之存款定期化持续,存款成本趋升,预计银行业净息差已达到了一个相对高点,未来几个季度稳步下行或将成为大概率事件。

3、中间业务有放缓迹象,持续性仍待观察

随着金融业务的不断创新,各个银行大力发展中间业务,其收入逐年提高,营收占比亦稳步提升。分业务结构看,传统业务方面,受负利率影响,居民选择理财业务的增多,银行理财业务收入增长迅速;此外各银行加大银行卡业务力度,银行卡手续费收入较快增长。新兴业务方面,得益于债市扩容及财务顾问业务发力,高附加值的投资银行业务发展迅速,成为中间业务的亮点。如下表所示,2011年14家银行中间业务增速相较前两年明显加快,达到54%,占营业收入的比重亦提升至17%。

不过,正如我们此前报告中提到的中间业务中的某些跨界行为有可能面临纠正那样,银监会正开始清理银行不规范经营与不合理收费项目。受此影响,今年1季度,4家国有银行中只有交通银行的中间业务增长率超过20%,达到25.3%,其他3家增速均在15%以下;7家股份制银行中,深发展、兴业银行和民生银行依然保持着较快增长,增速超过了50%,其他则基本上在30%左右徘徊;整体增速最快的当属城商行,北京银行、南京银行和宁波银行1季度中间业务分别同比增长55%、94%和66%。整体来看,银行中间业务在1季度已有放缓迹象,但持续性仍待观察。

表4:中间业务增速及营收占比

|

分类 |

公司名称 |

中间业务净收入增速 |

中间业务营收占比 | ||||||

|

2009 |

2010 |

2011 |

2012 |

2009 |

2010 |

2011 |

2012 | ||

|

国有银行 |

36% |

21% |

46% |

20% |

21% |

20% |

24% |

24% | |

|

30% |

30% |

29% |

18% |

21% |

22% |

23% |

24% | ||

|

30% |

34% |

27% |

22% |

18% |

18% |

19% |

20% | ||

|

12% |

13% |

21% |

19% |

32% |

30% |

31% |

31% | ||

|

股份制商业银行 |

27% |

21% |

68% |

35% |

14% |

12% |

15% |

16% | |

|

32% |

29% |

39% |

26% |

22% |

20% |

21% |

22% | ||

|

19% |

58% |

55% |

25% |

12% |

14% |

15% |

16% | ||

|

-68% |

30% |

89% |

28% |

8% |

7% |

10% |

10% | ||

|

112% |

-9% |

97% |

31% |

23% |

16% |

21% |

23% | ||

|

9% |

42% |

39% |

29% |

9% |

9% |

10% |

10% | ||

|

深发展A |

10% |

4% |

99% |

38% |

14% |

12% |

15% |

16% | |

|

城商行 |

-23% |

23% |

69% |

36% |

8% |

7% |

9% |

10% | |

|

-27% |

48% |

39% |

39% |

13% |

13% |

13% |

14% | ||

|

21% |

28% |

42% |

30% |

15% |

13% |

14% |

15% | ||

|

行业 |

16% |

27% |

54% |

28% |

16% |

15% |

17% |

18% | |

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | |||||||||

4、不良开始反弹

银行业的不良贷款或进入上行周期。一季度上市银行不良余额基本持平,但主要是依靠五大行不良余额0.7%的下滑,而上市股份制和城商行的不良余额则分别上升7.2%和1.3%。。从已披露的数据来看,关注类贷款(15.2%)和逾期贷款(3.4%)也都上升。从上市银行披露的信息来看,融资平台贷款的不良基本稳定,新增不良主要来自于江浙地区的中小企业,行业上主要是制造业和批发零售业。

不良贷款率方面,参考表5中14家上市银行数据,四家国有银行的不良率依然处于下行通道,但比率仍远高于股份制银行;股份制银行中,招商、中信和华夏仍在下行,兴业、民生与浦发不良率虽有提升,但也均在5bp的范围内。而深发展1季度不良率由0.53%升至0.68%,增幅较快;城商行的不良率则较为稳定,但其数值要略高于股份制银行,低于国有大行。

不过,对比各银行的拨贷比指标,若要达到2.5%的监管指标,一些银行后期拨备压力较大,公司盈利将受到负面影响。具体来看,4个国有大行中,工商银行与建设银行均已达到2.5%,中国银行和交通银行拨备压力相对较大,分别只有2.21%和2.20%;股份制商业银行与城商行中不良贷款率相对较低,拨贷比亦小,但其中华夏银行拨贷比高达2.83%,较为充分的计提也将使得该公司在资产质量保持稳定的前提下,未来将具有一定的拨备释放空间。而深发展、兴业银行、宁波银行与中信银行的拨贷比还不到2,压力依然较大。

表5:不良贷款率及拨贷比、拨备覆盖率指标

|

分类 |

公司名称 |

年末不良贷款率 |

拨贷比 |

拨备覆盖率 | |||

|

2009 |

2010 |

2011 |

12y1q |

12y1q |

12y1q | ||

|

国有银行 |

1.54% |

1.08% |

0.94% |

0.89% |

2.51% |

281% | |

|

1.50% |

1.14% |

1.09% |

1.04% |

2.60% |

251% | ||

|

1.36% |

1.12% |

0.86% |

0.81% |

2.21% |

272% | ||

|

1.52% |

1.10% |

1.00% |

0.97% |

2.20% |

227% | ||

|

股份制商业银行 |

0.54% |

0.42% |

0.38% |

0.4% |

1.55% |

393% | |

|

0.82% |

0.68% |

0.60% |

0.56% |

2.25% |

404% | ||

|

0.95% |

0.67% |

0.60% |

0.56% |

1.73% |

309% | ||

|

1.50% |

1.18% |

0.92% |

0.88% |

2.83% |

321% | ||

|

0.84% |

0.69% |

0.63% |

0.67% |

2.42% |

360% | ||

|

0.80% |

0.51% |

0.44% |

0.48% |

2.26% |

459% | ||

|

深发展A |

0.68% |

0.58% |

0.53% |

0.68% |

1.91% |

253% | |

|

城商行 |

1.02% |

0.69% |

0.53% |

0.53% |

2.35% | ||

|

1.22% |

0.97% |

0.78% |

0.73% |

2.52% |

343% | ||

|

0.79% |

0.69% |

0.68% |

0.68% |

1.63% |

245% | ||

|

行业 |

1.08% |

0.82% |

0.71% |

0.71% |

2.21% |

326% | |

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究 | |||||||

5、资本充足率与核心资本充足率:部分银行融资压力仍在

新的监管标准对资本充足率提出了更高的要求,正常条件下系统重要性银行和非系统重要性银行的资本充足率分别不低于11.5%和10.5%。核心资本充足率方面,国有大行不低于9.5%,其他银行不低于8.5%。就表6数据来看,几家国有银行达标无忧,而股份制银行中,兴业银行、招商银行、华夏银行及民生银行的核心资本充足率均不达标,分别为8.27%、8.31%、8.35%和7.82%,后期仍有融资压力。

&, nbsp; 表6:资本充足率与核心资本充足率

|

分类

|

公司名称 |

2012年1季度数据 | |

|

资本充足率 |

核心资本充足率 | ||

|

国有银行 |

13.13% |

10.15% | |

|

13.66% |

11.02% | ||

|

12.42% |

9.39% | ||

|

12.8% |

9.97% | ||

|

股份制商业银行 |

11.04% |

8.27% | |

|

11.54% |

8.31% | ||

|

12.39% |

9.94% | ||

|

11.21% |

8.35% | ||

|

10.79% |

7.82% | ||

|

12.48% |

9.02% | ||

|

深发展A |

11.63% |

8.63% | |

|

城商行 |

12.06% |

9.59% | |

|

13.65% |

10.74% | ||

|

14.84% |

11.85% | ||

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究 | |||

三、盈利趋势

受益于息差的提高、规模的增长及中间业务的高速增长,2011年银行业向市场交出了一份靓丽的答卷。就我们所涵盖的14家上市银行的统计汇总来看,2011年全年其合计实现营业收入1.81万亿元,扣除非经常性损益后的净利润7289亿元,平均增速(简单算术平均)分别达到35.3%和39.5%,遥遥领先于全体上市公司23.5%和13.6%的平均增速。分类型看,股份制银行的增速依然快于城商行及国有银行,深发展和民生银行则分别以65.7%和59.9%的利润增速傲视群雄。

今年1季度,14家银行业的平均增速依然维持着较快增长,虽然增速较去年略有降低,但在实体经济下滑,A股全体上市公司1季度仅实现营业总收入5.56万亿元,同比增长8.85%,净利润4943.68亿元,同比下滑0.12%,尤其是非银行类上市公司净利润合计同比下滑达15.94%之多的背景下,相比而言,14家银行的收入和净利润(扣除非经常性损益后)分别同比仍然增长32.5%和31%。银行业作为整体来看,其净利润占A 股总体净利润的比例达到55.34%,创下历史新高,颇有鲸吞其他行业利润,多吃多占之嫌。但这种反常何时能了结,目前却并不确定。

值得注意的是,大行的增幅在1季度明显放缓,工商银行、建设银行和中国银行均由20%以上的增速回落至10%左右的水平。而体量相对较小的股份制银行及城商行业绩依然靓丽,基本还维持在30%—40%左右的水平。其中,兴业银行的业绩在1季度颇为亮眼,1季度分别实现收入和利润(扣除后)增速65%和59%,均大幅超越2011年全年的成长速度。尤其是靓丽业绩取得的同时,其1季度拨备计提仍同比增长了282%,相当于去年全年拨备的57%。拨备的充足亦将有助于缓解后三个季度的拨备压力,为后期利润释放创造空间。

综合市场各机构对银行业的分析及预测,我们认为,从理论和理性的角度来看,实体经济已经很难继续支持银行的高盈利增长,行业未来数年增速放缓将是一个大概率事件。就未来3年来说,如表8所示,大型的国有银行增速或将放缓至10%—15%左右,略快于GDP增速,而股份制银行及城商行可能略快,增速在15%—20%之间。

表7:营收及利润状况

|

分类 |

公司名称 |

营收(单位/亿元) |

净利润(扣除) | ||||||

|

2011 |

同比 |

12y1q |

同比 |

2011 |

同比 |

12y1q |

同比 | ||

|

国有银行 |

4752 |

24.8% |

1310 |

15.1% |

2072 |

,

26.1% |

612 |

14.4% | |

|

3971 |

22.8% |

1098 |

13.9% |

1682 |

25.6% |

515 |

9.7% | ||

|

1270 |

21.8% |

365 |

20.8% |

490 |

26.1% |

159 |

20.4% | ||

|

3282 |

18.5% |

950 |

13.6% |

1230 |

19.0% |

366 |

10.4% | ||

|

股份制商业银行 |

599 |

37.8% |

192 |

65% |

253 |

38.1% |

83 |

59% | |

|

962 |

34.8% |

284 |

27.2% |

357 |

40.2% |

115 |

31.9% | ||

|

769 |

38.0% |

217 |

28.8% |

306 |

45.8% |

86 |

32% | ||

|

335 |

37.0% |

90 |

22.1% |

93 |

54.3% |

23 |

33.6% | ||

|

824 |

50.4% |

250 |

45.9% |

281 |

59.9% |

89 |

43.5% | ||

|

679 |

36.2% |

199 |

31% |

271 |

42.4% |

79 |

30% | ||

|

深发展A |

296 |

64.5% |

97 |

67.2% |

102 |

65.7% |

34 |

42.8% | |

|

城商行 |

207 |

32.6% |

63 |

35.4% |

89 |

31.1% |

34 |

33.9% | |

|

75 |

40.7% |

22 |

34.3% |

32 |

38.5% |

10 |

31.6% | ||

|

80 |

34.7% |

24 |

34.7% |

31 |

40.3% |

10 |

40.3% | ||

|

行业 |

18101 |

35.3% |

5161 |

32.5% |

7289 |

39.5% |

2215 |

31% | |

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究 | |||||||||

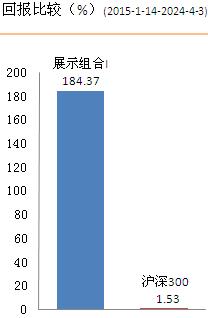

四、证券市场表现及估值

作为参照指数,沪深300在本周、过往13周、近52周的股价表现分别为-3.44%、-2.34%和-14.29%。可以说,近一年以来,虽然有汇金增持银行股、管理层高调“以沪深300为代表的大盘蓝筹股具有罕见的投资价值”和社保基金加速进场等等利好出现,但市场行情整体仍处于低迷之中。大势之下,14家上市银行平均股价表现也显得相对平淡,3个选取的时间段中无一取得平均的正收益。不过,相较于A股的其他行业的表现来看,银行股在过往的52周、26周、13周和6周的正面表现位列全部31个行业中的第一、第二、第二和第四位。这或许并不一定说明市场背后对银行股的盈利看法有多么正面和肯定——在平台贷风险或被展期缓解后,银行又惹上了“暴利”的骂名,对银行股高盈利的争议之声不绝于耳——而是由于其较低的估值,为整体低迷的股市提供了一个“避风港”。

表8:估值及市场表现

|

公司名称 |

本周股价表现 |

近13周股价表现 |

近52周股价表现 |

年成长率(11-14年) |

拖移PE |

PEG |

|||

|

营收 |

净利润 | ||||||||

|

0.7% |

-2.5% |

-0.6% |

15% |

15% |

6.4 |

6.8 |

0.44 |

1.44 | |

|

-0.7% |

-7.3% |

-5.7% |

14% |

13% |

6.0 |

6.4 |

0.47 |

1.28 | |

|

-1.1% |

-5.4% |

-7.9% |

16% |

15% |

5.1 |

5.1 |

0.34 |

1.00 | |

|

0.3% |

-0.3% |

-5.8% |

14% |

13% |

6.3 |

6.7 |

0.50 |

1.10 | |

|

-1.9% |

-3.3% |

-0.5% |

21% |

18% |

4.6 |

5.0 |

0.26 |

1.17 | |

|

-1.6% |

-9.0% |

-12.8% |

18% |

19% |

5.8 |

6.4 |

0.30 |

1.39 | |

|

-2.8% |

-9.8% |

-11.0% |

16% |

17% |

5.4 |

5.9 |

0.32 |

1.05 | |

|

-3.0% |

-12.9% |

-16.1% |

17% |

20% |

6.2 |

6.7 |

0.31 |

1.01 | |

|

-3.1% |

-4.5% |

8.8% |

19% |

20% |

5.2 |

5.7 |

0.27 |

1.27 | |

|

-3.1% |

-9.1% |

-15.1% |

17% |

17% |

5.0 |

5.5 |

0.29 |

1.02 | |

|

深发展A |

-3.8% |

-9.3% |

-8.8% |

20% |

17% |

6.4 |

7.0 |

0.37 |

1.03 |

|

-2.4% |

-10.6% |

-6.8% |

21% |

19% |

6.4 |

6.3 |

0.34 |

1.07 | |

|

-2.9% |

-9.4% |

-3.7% |

21% |

20% |

6.8 |

6.8 |

0.34 |

1.13 | |

|

-6.4% |

-2.5% |

-14.1% |

22% |

19% |

7.7 |

8.0 |

0.41 |

1.40 | |

|

平均 |

-2.3% |

-6.9% |

-7.1% |

18% |

17% |

6.0 |

6.3 |

0.35 |

1.17 |

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | |||||||||

作为依附于实体,服务于实体的行业,如今中国的银行业却已惹上了多吃多占的嫌疑,加重了许多投资者对它们的“爱怕”情结。也正是由于担忧这些反常的高利润占比的不可持续性,银行股的估值节节走低,平均PE、PEG和PB分别仅有6.0倍、0.35倍和1.17倍,几乎是接近了历史新低。尤其是其中交通银行的PB只有1倍,跌破净资产几在投资者任何时候的不经意之间。银行股的股价也正是受益于这样极低的估值及良好分红率(参见表9),在股市倾巢之下中得到了支撑。

我们认为,参考2011—14年银行18%和17%的收入和净利润年复合增长率,目前银行股的股价虽有向上压力,但估值上的诱人之处确实让人难以视而不见。短期内,负面的市场情绪或将继续,但其潜在的长期收益机会也不应完全被投资者所忽视。

表9:14家上市银行分红率

|

分类 |

公司名称 |

分红率(每股分红/每股收益) | ||||

|

2007 |

2008 |

2009 |

2010 |

2011 | ||

|

国有银行 |

55% |

50% |

44% |

39% |

34% | |

|

22% |

47% |

45% |

40% |

35% | ||

|

36% |

35% |

33% |

17% |

12% | ||

|

44% |

51% |

45% |

39% |

35% | ||

|

股份制商业银行 |

20% |

20% |

20% |

15% |

16% | |

|

27% |

7% |

22% |

25% |

25% | ||

|

24% |

25% |

25% |

0% |

31% | ||

|

22% |

21% |

18% |

17% |

19% | ||

|

11% |

19% |

13% |

15% |

29% | ||

|

11% |

11% |

10% |

12% |

21% | ||

|

深发展A |

1% |

13% |

0% |

0% |

0% | |

|

城商行 |

22% |

21% |

20% |

20% |

14% | |

|

62% |

38% |

12% |

26% |

28% | ||

|

53% |

37% |

37% |

26% |

19% | ||

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | ||||||

五、公司点评

工商银行:工商银行是国内最大的商业银行,其总资产、净资产、收入和净利润规模均居行业首位。过往3年,工商银行保持了15%和23%的营收和净利润增速。今年1季度,工商银行增速虽有放缓,但仍实现营业收入1310亿元,同比增长15.1%;扣除非经常性损益后的净利润611.67亿元,较上年同期增长14.38%,增速平稳。在生息资产规模增长及净息差提升的背景下,工行1季度利息净收入同比增长15.7%,预计全年也将保持在15%左右的增速。而中间业务或因监管影响,延续了去年4季度的放缓趋势。特别的是,与行业趋势不同,工商银行1季度依旧实现了不良贷款的双降,拨备计提亦较充足。虽然其6.4倍的PE、0.44倍的PEG和1.44倍的PB均略高于行业平均,但业绩平稳扎实,作为国内第一大行,兼有35%以上的分红率,(今年或达4.33%的分红收益率(税后))都使得它颇具吸引力。目前股价处于JW4点的A点,处于较为理想的中长线买入价位。

民生银行:民生银行是国内首家主要由非公有制企业入股的全国性股份制商业银行,截止去年年底,其机构总数量已达590个。过往3年,民生银行保持了53%的净利润高速复合增长。虽然未来三年业绩可能将放缓,但仍或保持20%的成长速度。1季度公司72.1%的存贷比和3.29%的净息差均处于高位,尤其是占贷款比重约20%的战略业务——针对中小企业贷款的“商贷通”表现良好,去年全年增长了46.2%,今年1季度增幅仍高于贷款增幅。此外,公司手续费占比亦居内地股份制银行前列,受息差缩减、规模增速放缓等因素的制约相对较小。虽然民生银行1季度末不良双升,但拨备计提较充分,2.42%的拨贷比均处于股份制银行里的中高水平。作为近一年(52周)市场表现最佳的银行股,民生银行在靓丽的业绩下,估值依然显得较低,PE和PEG均低于行业,PB则位于行业中游水平。公司当前股价较其合理买入价有较大折扣,投资者可予以关注。

另外,招商银行、兴业银行亦是银行股中不错的投资配置标的。

归档文章/报告:

- • 房地产加速竣工,建筑材料需求旺盛2021年03月18日

- • 疫苗行业扶摇直上,新冠疫苗锦上添花2021年03月18日

- • “5G+数通”双轮驱动,PCB未来增长可期2019年03月25日

- • 民营医疗服务实体,前景宽阔2019年03月07日

- • 细分医疗服务连锁企业成长空间广阔2018年02月21日

- 更多