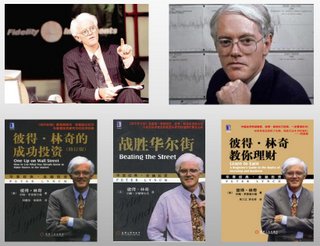

彼得•林奇(Peter Lynch)被美国基金评级公司评为“历史上最传奇的基金经理人”。在1977~1990年彼得•林奇担任麦哲伦基金经理人职务的13年间,该基金的管理资产由2000万美元成长至140亿美元,基金投资人超过100万人,13年间的年平均复利报酬率达29%,投资总收益高达27倍。1990年5月,在他的投资事业正处于巅峰的时期,彼得•林奇激流勇退,辞去了基金经理的职务,退休回家,专注于家庭和慈善事业。

林奇共写过三本书:《彼得•林奇的成功投资(One Up on Wall Street)》,《战胜华尔街(Beating the Street)》和《彼得•林奇教你理财(Learn to Earn)》,与世人分享他的选股策略。在选股(选择好公司)的过程中,林奇总是把注意力放在公司的基本面上,采用自下而上的方法进行分析——“没有做研究的投资就像玩扑克牌游戏而从来不看牌一样。”

事实上,股票估值网提供的研究服务和内容就能够帮助投资者用彼得•林奇的方法来选股和投资,即在基本面分析的基础上,自下而上的快速找到好公司(成长性、安全性评级为4-5星),并知道以什么价格买入是比较合理甚至偏低的(估值评级为A-B),然后持续跟踪相关个股的基本面和估值变化,直到价值兑现或者其他卖出理由出现而卖出。我们的会员读者可以从我们最新一期的《个股估值总汇》名单的第一部分看到,本期“5星+A/B”(成长性评级为5星,且股价处于估值偏低或合理区域—A/B点)股票共有47只,除了岱美股份、中国平安和隧道股份等6家公司外,市场预期其他41家公司未来两三年的盈利年复合增长均在10%及以上。

其中,在100%-20%这一组有13家,20%-30%这一组有14家,30%及以上的公司也有14家,包括永辉超市、和而泰、佳发教育等等,这些股票成长优秀,目前的价格相对其内在价值也颇具吸引力,投资者完全可以从中挑出一些作为自已的中长期布局之选。

比如永辉超市作为国内商超龙头,在超市行业整体增长放缓的背景下,公司通过拓展新门店、优化供应链、控制成本费用以及内部业务整合,业绩保持快速增长。2019年公司实现营收848.77亿元,扣非后净利润10.61亿元,分别同比增长20.36%和18.34%。受益于疫情下消费者对必选消费品的需求提升,今年1季度公司实现营收292.57亿元,扣非后净利润12.9亿元,各同比增长31.57%和28.99%,业绩表现亮眼。

剥离彩食鲜后,公司主业进一步聚焦云超主业。截止2019年底,公司已开业门店达到911家,新增超市门店205家(含原百佳广东地区门店 38 家),并计划2020年新开门店130家,保持平稳扩张步伐。近年来公司持续推进超市到家业务布局,现有物流中心配送范围已覆盖全国,共有19个常温仓、11个冷链仓,可满足全国1200家门店的业务需求。2019年到家业务实现销售额35.1亿元,同比增长108%,今年1季度疫情期间更是获得爆发式增长,实现销售额20.9亿元,同比增长2.3倍。以最新股价计算,公司目前PE倍数为46,与45倍的过往中位PE基本相当,相对未来成长预期,估值合理偏低,中长线投资者不妨多加关注。

与此同时,《个股估值总汇》名单上也有不少缺乏安全边际的公司,即成长性一般甚至较差、可预期性低、估值也过高的股票(不正确的差公司),如华润双鹤、双鹭药业、东阿阿胶等,它们的成长性评级均在平均水平及以下的1星或2星,目前股价也处于估值偏高或过高区域—C/D点,在经济增长放缓的背景下,它们所处的行业景气均较为低迷,加上自身经营也存在不少问题,业绩持续大幅下滑,难以支撑目前的估值水平,提醒投资者小心,不要落入陷阱。

欲知上述个股以及更多个股的详细信息,请点击下载本期的《个股估值总汇》,或者在股票估值网下载相应的个股报告,细细阅读,在作出投资决策之前,对公司做一次全面的了解。我们认为,《个股估值总汇》是目前中国最实用的、也是最好的股市投资工具,它可以帮助你寻找“正确公司”,发现“正确股价”。

·2020年4月份工业生产者出厂价格同比下降3.1% 2020-5-12

·2020年4月份居民消费价格同比上涨3.3% 2020-5-12

估值评级为A的低估值股票

嘉事堂(002462)

药品批发增长疲弱,医疗器械批发仍有成长空间

估值评级为D的高估值股票

贵州茅台(600519)

茅台酒渠道变革进行时,直销比例提升