但是,价值投资者不认为市场的波动是一种风险。他们认为可测量的并不一定有用,市场波动并不等于风险。风险不是波动,而是现金流的不确定性带来的本金的永久损失。波动带来机会,风险带来损失。从投资的角度看,有三种方式可以导致本金的永久损失:估值风险(买高估的资产)、商业风险(基本面的问题)、融资风险(杠杆)。

笔者认为,对一般的个人投资者来说,风险与三个因素有关:投资时限、心理承受能力、投资持续能力。而从长期看,投资的风险与对企业的长期价值判断有关。

投资时限

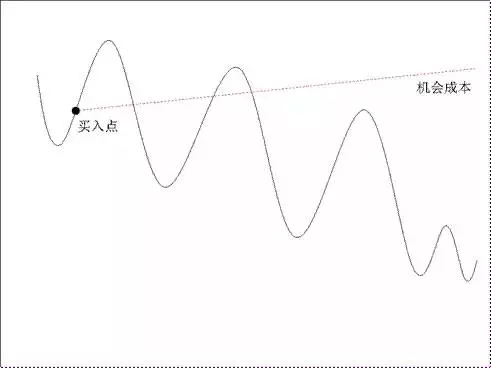

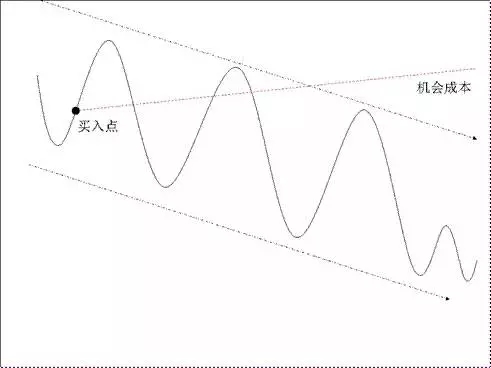

如果投资随时需要变现,投资期限无穷短,那么波动确实是风险。任何时候当股票低于机会成本却不得不退出变现时,就会造成损失。因此,绝对不能用短线资金炒股,因为股市短期难以预测,波动很大,风险极高。

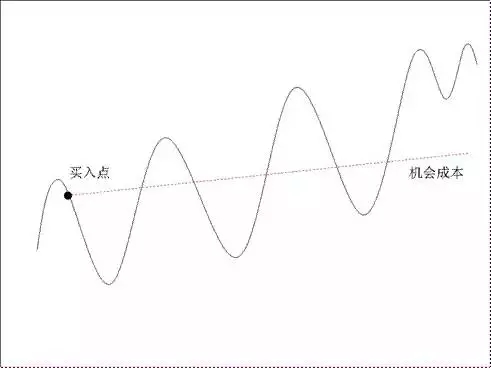

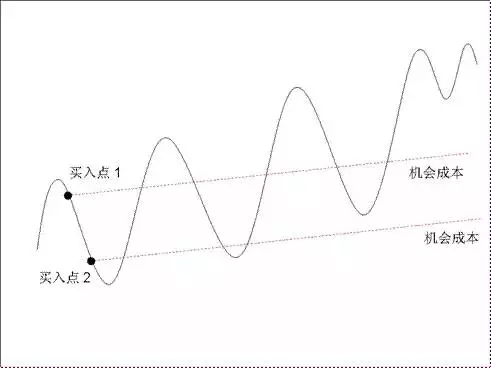

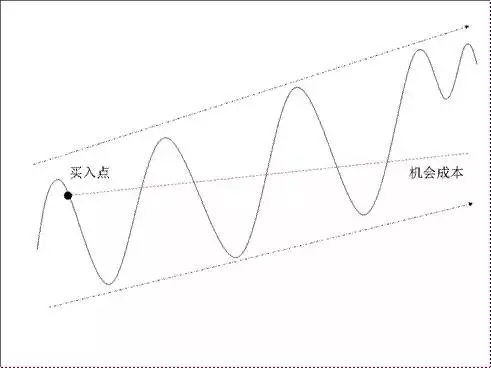

而当投资期限延长时,那么波动就不一定是风险。因为最终的收益与买入点和卖出点有关,但与中间的波动过程无关。

这时候,买入点的选择就很重要。当买入点足够低时,市场波动就只有很少的风险。这其实就是安全边际的道理。同样的股票,同样的Beta值,同样的投资时限,但是由于买入点不同,回报可能差的很远。如果缺乏安全边际,投资必然更容易受到市场波动的影响。

心理承受能力

人不是机器,投资者都被贪婪与恐惧驱使。每个人的心理承受能力不同,不是每个人都有巴菲特在2008年底别人都恐惧的时候反而贪婪的勇气。当心理承受不住,被迫卖出时,很有可能就被市场波动所伤害,由账面亏损变为实际亏损。

投资持续能力

即使心理上能够承受,但投资本身也有持续能力的问题。如果运用了很高的杠杆,就会降低投资持续的能力,有可能在市场波动最大的时候被迫平仓。

从长期看,投资的风险与对企业的长期价值判断有关。即使买入点选择的很对,当时有很高的安全边际,但是如果长期价值判断错了,投资还是会受到损失。这也是为什么周期性很强的企业不适合长期投资,因为你很难判断整体的走势,必然更多的受到短期市场波动的影响。

而如果对企业的长期价值判断正确,即使买入点不理想,长期投资的回报还是有可能的。

这道理对个股如此,对买指数基金的投资者也是如此。相信在10年前购买了S&P500指数基金的人深有体会。过去10年S&P500总回报为-23%左右,10年心血付之一炬。购买指数基金,本来最大程度的分散了个股的风险,Beta接近1,但还是逃不过系统性风险。这就显示了长期价值判断,包括对整个市场的长期价值判断的重要性。

因此,风险不仅与波动有关,更与投资时限,心理承受能力,投资持续能力和长期价值判断有关。

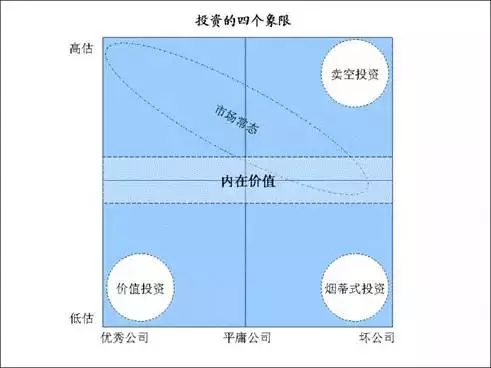

价值投资的真正安全边际来自于第三象限,也就是价格低估的优秀公司,即巴菲特所说的具有强大“护城河”的公司。这些公司的一个重要特点就在于首先内在价值受到强大的“护城河”保护,不会受到损害。而且,优秀公司的成长性让公司的内在价值在长期逐渐提高,从而在提高了安全边际的同时获得了更高的回报。

价值投资的内在安全性短期来自于价格低于内在价值所带来的安全边际,而长期的内在安全性则来自于有“护城河”保护的优秀企业的成长所带来的长期内在价值增加。安全边际不仅与估值有关,更与企业的好坏有关。

价值投资者之所以认为波动带来机会,就是因为如果没有大的波动,好公司一般不可能从第二象限跌落到第三象限,给价值投资者机会。所以市场波动是价值投资者的朋友。

另一方面,对冲基金的“对冲”往往是为了减缓市场的波动,从而获得绝对收益。而卖空就是对冲的一个主要形式。卖空的时间相对很短。据统计,专门做卖空的JimChanos的平均卖空仓位时间是6个月。在这么短的时间里,很难做长期价值判断,更多的是短期市场判断。而且,由于每次卖空操作时间很短,长期就需要做很多次的决策,也就增加了犯错的可能性。

一般的买入持有投资,只需要安全边际和长期价值判断正确。而卖空则在这个基础上还要有卖空的时间点选择正确和短期市场判断正确,而且还要少犯错。可以说难上加难。这就是为什么从长期来看,只有最优秀和最幸运的对冲基金才能获得好的回报。这也是笔者为什么认为对冲基金长期很难超越巴菲特式的买入持有式投资的根本原因。这不是由某个人决定的,而是由两种投资方式的内在原理决定的。

市场的波动是永恒的。投资的风险也无处不在。但是正如“危机”是有危险也有机会,市场波动对有的人可能是风险,而对另外的人就可能是机会。