建设银行:成长稳健,分红诱人,估值仍低

———重点关注建设银行的9个理由

建设银行的历史可追溯至1954年,负责管理和分配根据国家经济计划拨给建设项目和基础建设相关项目的政府资金,后逐步转变成一家综合性商业银行。2005年10月和2007年9月,建行先后在香港联交所和上和上海证交所挂牌上市。公司主要经营领域包括公司银行业务、个人银行业务和资金业务,并提供资产管理、信托、金融租赁、投资银行、保险等金融服务业务。建行是我国第二大商业银行,亦为全球大型商业银行,2014年三季度末,公司总资产和净资产分别达到16.74万亿元、1.2万亿元,前三季度累计收入和净利润(扣除后)分别超过4290亿元和1890亿元,均列国内银行行业第二名。

英国《银行家》杂志发布的2013年“全球银行1000强”显示,建设银行位列第5位,较去年上升2位;在美国《福布斯》2013年度“全球上市公司2000强”中排名第2位,较去年上升13位。建行是境内唯一一家连续五年蝉联香港《亚洲公司治理》杂志颁发的“亚洲最佳公司治理奖”的上市公司。

截止2014年6月末,建行拥有国内营业机构14707个,包括总行、37个一级分行、321个二级分行、11150个支行、3197个支行以下网点、1个专业化经营的总行信用卡中心。境外机构22个,在香港、新加坡、法兰克福、约翰内斯堡、东京、首尔、纽约、胡志明市及悉尼设有分行,在台北和莫斯科设有代表处。开设的私人银行、财富管理中心累计338家,个贷中心超1400家,小企业经营中心286家。

买入理由:

1、业绩跟随行业放缓,但经营更加稳健。2014年前三季度,国有五大行净利润合计同比增长8.26%,而此前上半年合计增速为9.3%,合计利润增速自2012年以来持续小幅放缓的趋势并未改变(平均每个季度增速下降了0.67%)。建行增速与行业趋势一致,前三季度共实现扣除后净利润1893亿元,同比增长7.74%(上半年增长9.02%),增速依然在五大行中排名第三,低于中行、农行,高于工行和交行。

虽然建行成长并不突出,但在面对监管压力、利率市场化、经济下行等不利条件下,经营思路更加朝向稳健,具体表现为:在五大行中,建行不良贷款率(为2014Y3Q数据,下同)居中为1.13%,上升较慢;拨备覆盖率充足为235%,仅次于农行;拨贷比为2.64%,仅次于农行,其他三大行均在2.5%以下;核心资本充足率厚实为11.83%,五大行最高。经济增速下滑引发的问题是资产质量恶化和资本压力加大,信用风险管理成为当前中国银行业的重点,而经营更加稳健的建行无疑在这方面最具优势。

2、资产负债表平稳扩张,且最扎实。2014年以来,多数银行的资产负债表跟随经济下行呈持续收缩态势,但建行受影响相对较小,截止2014年9月末,建行总资产和总负债分别较年初增长8.9%和8.7%,基本延续了前两年的平稳增长态势。其中9月末五大行总资产合计环比上季度微增了0.03%,只有建行环比增加了2.05%,其他四大行均呈是负增长。另值得一提的是,受银监会9月份出台的存款偏离度政策影响(禁止返利吸存和违规提高利率等“不正当手段”吸引储户存款),国内银行存款在第三季度减少了9500亿元,为112.7万亿元,是至少自1999年以来的首个季度下降。五大行中,工农中交四大行都在第三季报中宣布存款下降,只有建行的存款环比微增了0.2%。这一方面体现了建行的增长潜力,另一方面也说明了建行的经营最为扎实,报表水分最少。

3、持续优化信贷结构。从资产结构看,2014年9月末,公司同业资产规模为9180亿元,已连续两个季度压缩,被压缩的同业资产来自存放同业和买入返售金融资产,买入返售金融资产主要风险在于拆短补长引发的流动性风险,建行主动收缩同业规模,既是顺应监管要求“去杠杆”,也是出于对“类信贷”风险的控制。同时,贷款放缓背景下,公司在三季度继续强化了上半年的信贷结构变化趋势,继续加大住房按揭等个人贷款,而对公司类贷款特别是短期贷款持续压缩,个人贷款增速超过企业贷款增速6个百分点,并加快了商业服务业贷款、建筑业贷款等相对优质的贷款类别,均反应了公司风险偏好更趋保守。

4、净息差持续上升并维持高位。建行净息差自2009年创下2.4%的历史低点以来,除了2013年因贷款重定价小幅下滑外,近5年基本保持平稳上升态势。2014年前三季度,建行通过优化资产负债结构,积极消化了利率市场化的负面影响,实现净息差2.8%,同比上升了9bp,单季度环比提升1bp,仅低于农行,而工中交三大行净息差均低于2.6%的水平,其中工行和交行的净息差更是已连续两年下滑。由于净息差持续拉阔,使得三季度建行利息净收入增速有所加快,同比增长13.2%(上半年增长12.6%)。

5、资产质量可控,拨备提取充足。2014年9月末,建行不良贷款达到1053亿元,比年初增加200亿元,增长12.2%,由拨备余额变动推算核销转出306亿元,实际前三季度不良贷款暴露506亿元,比年初增长59%。不良贷款有加速暴露的趋势,但1.13%的不良率仍在可控范围。公司已经在主动退出钢铁、水泥等产能过剩行业,2014年上半年压降5大过剩产能行业贷款61亿元,压降地方政府融资平台93亿元。2014年9月未,公司拨备余额2469亿元,拨备覆盖率达到235%,虽然有所下降,但拨贷比达到2.64%,比中报的2.59%有所上升,未来应付不良上升仍有充足的余地。

6、资本充足,短期融资需求不大。由于银行传统信贷业务属于资本消耗型业务,过去几年银行业的快速发展,极大地消耗了原有的核心资本。一方面是快速发展的需求,另一方面是来自资本充足率的监管要求,要想持续快速增长,通过增发融资补充资本充足率是银行的首选。但在这方面,建行却无此忧虑。建行资本充足率长期保持在12%以上,且逐年稳步提高。2014年三季度末公司资本充足率、核心资本充足率为14.19%和11.83%,分别较年初提高66bp、78bp,符合监管标准,无需通过再融资增加资本,而资本充足率也不会成为建行业绩前进的障碍。

7、良好的分红习惯,诱人的分红收益。建设银行自2007年上市以来,每年均有分红,且近三年分红率力度明显提高。计算可知,建行上市以来年平均分红为净利润的40%,上市银行中排名居前。按照公司2013年年度每10股分配3元的分配预案及股权登记日3.9元的股价计算,其分红收益率达到7.7%,远高出市面上的各种定期存款利率。而且建行业绩增长平稳,分红比例稳定,持续高分红是大概率事件。

8、估值处于历史低位。我们预计未来3年建行净利增速将降至9%左右的水平,但其目前PE也降至5.76的历史较低水平,低于公司过往中位值8.26倍。横向同行业比较,建行PE也低于行业平均水平。考虑成长性,其对应的PEG仅有0.64,相当便宜。

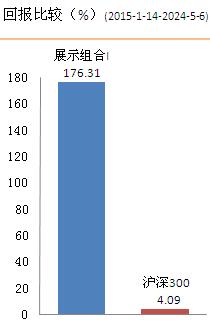

9、建设银行在股票估值网股票评级系统中被归为成长+收益型的股票,成长性评级略低为2,安全性评级为1,是成长性较好,稳定性和预测性最强的公司,目前公司股价不仅处于股票估值网JW4点股价图谱的B点位置(较为合理买入区),且股价较合理买入价具有较大的安全边际。更详细信息,请参见股票估值网最新一期建设银行个股报告。

风险提示:

1、受利率市场化的持续冲击,未来公司净息差可能逐渐缩窄。

2、虽然三季度建行存款好于其他四大行,但随着理财产品结构的调整,4季度存款增长依然不乐观。建行9月末存贷比72.02%,由于监管导致存款端增速进一步放缓,存贷比不可避免地进一步上升,与75%的监管线距离进一步拉近,这将对公司贷款投放能力构成约束。

3、经济进一步下行,企业(特别是微小企业)违约风险加大,不良资产或有增加的趋势。

4、受到国家清理整顿乱收费以及降低实体经济融资成本的引导,2014年前三季度公司实现手续费及佣金收入838亿元,跟随行业趋势同比增速降至4.6%,已连续四个季度放缓,未来仍存放缓压力。

风格归属:

大盘股(总股本:2500亿股,其中,A股:96亿股(全流通),H股:2404亿股。按本文写作时的股价,A股总市值412亿元)

成长+收益股

归档文章/报告:

- • 三花智控:成长曲线延续向上2024年05月16日

- • 硅宝科技:有机硅胶龙头,布局硅碳负极材料2024年04月11日

- • 永新股份:盈利表现稳健,延续高分红政策2024年03月21日

- • 硅宝科技:有机硅胶龙头,布局硅碳负极材料2024年01月25日

- • 中国中免:免税市场广阔,龙头高抬可期2024年01月18日

- 更多

- • 珀莱雅的内在价值和股价2024年04月25日

- • 福耀玻璃:高附加值产品加速渗透,盈利能力表现亮眼2024年03月28日

- • 贝泰妮:产品矩阵丰富,推动长期发展2024年02月29日

- • 海容冷链:冷链花开,估值诱人2024年02月22日

- • 迈瑞医疗:国产医疗器械龙头,市场前景依然广阔2024年01月04日

- 更多

- • 中国核电:保持平稳增长的确定性极高2024年05月09日

- • 斯达半导的内在价值和股价2024年04月18日

- • 青鸟消防:“一站式”消防安全系统服务商,市场扩张进行时2024年03月14日

- • 珀莱雅:多品牌发展,业绩快速增长2024年03月06日

- • 中国核电:核电稳健、风光增长,龙头高抬2024年02月01日

- 更多