火电夺回煤电博弈主导权

———8家火电上市公司综合评述

过去的四年是火电行业发生深刻变化的几年。2008-2011 年高投资率带动煤炭需求快速增长,而供给受到煤炭资源整合制约,煤炭市场出现供不应求;与此同时,国家也由逐渐减少干预电煤价格变为彻底退出了电煤价格干预。在全球资源品价格上涨带动下国内电煤价格不断上升,而煤电联动不能正常实施的情况下,煤炭行业全面掌握煤电博弈主导权,电煤价格持续走高导致火电行业盈利能力大幅下降。在资本市场上,火电板块由2004-2005年A股市场著名的“五朵金花”之一,逐渐演变成 2008-2011年A股市场的“弃儿”。这一切都要归结于火电企业在煤电博弈中地位的转换。

从历史经验看,电煤供求关系是决定煤电博弈主导权的最重要因素。进入到2012年,虽然国家不再干预电煤价格,但是在煤炭行业投资持续大幅增长,产能快速扩张后,又遇国家经济结构调整导致能源需求增速下降,煤炭行业开始出现产能过剩;特别是电力资本大规模介入到煤炭领域后,电企煤炭自给率不断提升,这不但增加了煤炭市场供给量,同时减少电力行业外购煤炭需求量。

此外,随着国家逐步放松煤炭进口政策,以及国际煤价和海运费成本下降,电力企业尤其是南方火电企业用煤选择权增加,这也增强了电力行业话语权。煤电行业再次面临历史转折机遇,电力行业开始重新夺回煤电博弈主导权。煤价回落加上2011年两次电价上调效果开始显现,火电企业电火差价进一步拉大,所谓风水轮流转,火电企业盈利正步入上升期。

一、评述范围

A股火电板块共有26家火电公司,本评述重点分析其中的8家,分别是隶属于五大发电集团中的华能国际、大唐发电和国电电力,电企“四小豪门”之一的国投电力,广东省三大电力供应商之一和广州市最大的电力供应商广州控股,深圳第一家电力行业上市公司深圳能源,上海地区电企龙头申能股份以及位于东南沿海着力发展新能源发电的宝新能源。

表一:成长性及股价等指标

|

公司名称 |

细分行业 |

成长动能分类 |

安全稳定指数 |

最近合理买入价(元) |

2012-2014年股价区间高/低(元) |

2012-8-8日股价所在JW4点位置 | ||

|

10y4q |

11y1q |

10y4q |

11y1q | |||||

|

火电 |

3 |

4 |

4 |

4 |

会员尊享,点击查看 | |||

|

火电 |

3 |

2 |

3 |

3 | ||||

|

广州控股 |

火电 |

3 |

2 |

3 |

3 | |||

|

火电 |

2 |

2 |

3 |

3 | ||||

|

火电 |

3 |

3 |

3 |

3 | ||||

|

火电 |

4 |

3 |

4 |

3 | ||||

|

火电 |

2 |

2 |

2 |

3 | ||||

|

火电 |

3 |

3 |

3 |

3 | ||||

|

版权陈述:资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | ||||||||

本次选取的公司中,没有成长动能为1的公司,为2的有4家,为3的有3家,还有1家为4的公司。从各公司在JW4点位置来看,3家公司处于最便宜的A点,2家公司处于估值较为合理的B点,处于估值充分的C点公司有2家。与2011年四季度相比,2012年一季度受上年底电价上调影响,大唐发电、广州控股和华能国际的火电业务盈利能力增强,成长动能分别上调一级至3和2。由于宝新能源对煤炭价格控制能力较弱,虽然2011年进行了电价上调,但仍不敌煤炭上涨,加上受累于高企的财务费用,业绩同比下滑态势仍难止步,成长动能排名进一步下调至4。

二、行业分析

1.上半年用电增速受投资下滑拖累趋缓,下半年有望企稳

今年1-5 月份,全国全社会用电量为19618亿千瓦时,同比增长5.8%,较去年同期增速下降了约六个百分点。其中,与经济周期相关性弱的第一、三产业和居民用电需求增长较为稳定,增速下滑主要是受到占总用电量过六成的重工业用电需求下滑拖累。1-5月份全国重工业用电量为11864 亿千瓦时,同比增长了3.9%,增速较去年同期下降了近8个百分点。

用电增速下滑,主要是受到投资增速下降的影响,特别是高能耗产业用电需求快速下滑。2012年1-5月份,全社会固定资产投资108924亿元,同比名义增长20.1%。从二季度开始,国内投资出现了重新启动的迹象。数据显示,5 月份发改委审批项目投资总额达到 2200 亿元,较4月翻了超过一倍。在投资回暖的带动下,下半年全国用电增速有望企稳。

2.火电装机增速继续下跌,利用小时数出现下滑

中电联日前在其网站上发布的《1-5月份电力工业运行与供需简况》显示,火电投资延续下降态势,新增装机规模和火电项目新开工规模也同比大幅下降。今年1-5月,电源完成投资1143亿元,较上年同期下降1.96%。火电投资295亿元,同比下降25.26%;火电投资占电源投资的比重下降至25.85%,较上年同期下降8.1个百分点。由于全社会用电增速下滑,今年全社会发电机组利用小时数出现下降。今年1-5 月份,全部机组利用小时数为1853 小时,同比减少71小时;火电机组利用小时数为 2097 小时,同比减少73小时;水电机组利用小时数为1063小时,同比减少8小时。今年上半年南方来水仍偏枯,但进入到汛期后,大部分南方省份来水改善,水电出力增加挤压了火电出力空间。因此,火电利用小时数4月份开始同比转为负。

3.点火价差加大,火电盈利改善下半年将兑现

点火价差扩大主要源自2011年两次上网电价提升:累计幅度达9%,以及电煤价格回落。目前已有近半数省份点火价差恢复至2009 年水平,预计三季度点火价差将维持稳定,部分地区仍有扩大趋势;主要源自电煤价格回落。虽然今年上半年火电企业利用小时同比出现下滑,但火电企业营业成本70%以上是煤炭,业绩对利用小时数的敏感度要远低于煤价。

煤炭行业产能过剩、进口低价煤的竞争以及电企煤炭自给率不断提升都使得电煤供过于求,煤炭价格正在逐步回落。目前秦皇岛煤炭价格在720-730元,较去年同期下降了170元,市场预计未来煤价将下跌至700元甚至更低。秦皇岛的库存已经达到938万吨,超过2008年的历史最高水平。秦皇岛已经开始疏港,这就意味着贸易商必须低价卖煤。而现在情况是有价无量。所有的港口的库存都已满,而主要的电力企业,像华能、华电的库存煤都达到了29天(正常库存为15天)。由于库存、利率等原因影响,煤炭价格回落不会立即反应到电企的盈利回升上,利润增长具有一定的滞后性,煤价下跌的利好将在下半年开始变得明显。

4.降息有助缓解资金压力,改善电企盈利

目前,火电平均负债率处历史峰值74%,今年6月和7月两次下调一年期贷款基准利率0.25和0.31个百分点,预计可增加行业2013利润约58亿元,可提升火电上市公司2013年业绩幅度约10%。在公司层面,目前超过半数电力上市公司负债率超过70%,有息负债/总资产比率多数超过50%。其中:国投、大唐、华能和国电都在60%以上。测算,主要电力上市公司通过此次降息,业绩的上调幅度从1.5%~35%不等,平均增幅10%左右。不考虑利息资本化因素,长期负债占比较高的公司,利率下调对业绩的弹性可能越高。长期负债由于贷款时间长,通常适用的利率较高,财务费用对业绩的影响也越大。利率下调,对盈利上升的弹性也越大。比较负债率,以及有息负债结构,华电国际和国投电力业绩受降息影响弹性最大,56个基点降息分别对这两家公司2013年业绩影响为33%和26%。

三、业绩趋势和表现

2008-2011 年,高投资率带动煤炭需求快速增长,而供给受到煤炭资源整合制约,煤炭市场出现供不应求。而国家也由逐渐减少干预电煤价格变为彻底退出了电煤价格干预,在全球资源品价格上涨带动下国内电煤价格不断上升。而煤电联动不能正常实施,煤炭行业全面掌握煤电博弈主导权,电煤价格持续走高导致火电行业盈利能力大幅下降,2010-2011年,连续两年净利润同比大幅下降,毛利率也由2009年的18.5%一路降至12.7%。

2011年国家两次上调火电上网电价,但由于电煤价格一直居于高位,侵蚀电价上调带来的利润,火电业务基本都处于微利甚至亏损状态。进入到2012年,国家经济结构调整导致能源需求增速下降,煤炭行业开始出现产能过剩;特别是电力资本大规模介入到煤炭领域后,电企煤炭自给率不断提升以及国际煤价和海运费成本下降,电力企业尤其是南方火电企业用煤选择权增加,这也增强了电力行业话语权。煤价回落加上2011年两次电价上调效果开始显现,火电企业点火差价进一步拉大,盈利开始步入上升期。预计2012年8家火电企业扣除后的净利润同比增速有望超过80%。

表二:八家火电公司年度数据汇总表(注:N/A处表示上年基期数据为负值,无法计算同比增速):

|

八家火电公司年度业绩汇总(单位:亿元) | |||||||

|

2008年 |

2009年 |

2010年 |

2011年 |

2012年 |

2013年 |

2014年 |

指标名称 |

|

1608.8 |

1963.4 |

2651.7 |

3296.2 |

3717.7 |

4049.8 |

4406.3 |

主营收入 |

|

|

22.0% |

35.1% |

24.3% |

12.8% |

8.9% |

8.8% |

同比变化 |

|

-17.6 |

127.4 |

106.6 |

74.6 |

137.8 |

170.5 |

202.3 |

净利润(扣除) |

|

|

N/A |

-16.3% |

-30.0% |

84.8% |

23.7% |

18.7% |

同比变化 |

|

8.0% |

18.5% |

14.7% |

12.7% |

15.7% |

16.4% |

16.9% |

毛利率 |

|

9.4% |

9.6% |

8.9% |

9.4% |

9.3% |

9.1% |

8.8% |

期间费用率 |

|

-1.1% |

6.5% |

4.0% |

2.3% |

3.7% |

4.2% |

4.6% |

净利润率 |

|

-12.5% |

24.8% |

50.7% |

63.6% |

38.0% |

35.7% |

35.1% |

分红率 |

|

-0.4% |

2.3% |

1.5% |

0.8% |

1.5% |

1.7% |

1.8% |

总资产报酬率 |

|

-1.5% |

9.6% |

6.6% |

4.3% |

7.3% |

8.3% |

9.0% |

净资产收益率 |

|

176.5 |

28.1 |

36.1 |

38.9 |

黑体数据为预测数据 |

年平均市盈率 | ||

|

3.7 |

1.8 |

1.5 |

0.9 |

市营收比 | |||

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | |||||||

分季度看,由于用电需求回落以及水电出力提升,一季度火电公司普遍利用小时数下滑、发电量同比下降,受此影响,一季度8家火电公司营收平均增幅仅13.9%。 延续了2011年二季度以来连续四个季度营收增速收窄趋势,并创下近9个季度增速新低。经济形势在短期内不会明显回暖,国内投资出现了重新启动的迹象之后,发电量下滑态势逐渐遏制,营收增速也会随之趋稳。

与营收增速收窄情况相反,8家公司一季度扣除非经常性损益后的净利润同比增长31.0%,自2011年下半年以来首次录得正增长并创6个季度以来新高。净利润大幅增长主要源于毛利率同比提升。一季度毛利率同比增加2.1个百分点至14.7%,为近9个季度的最高点。

火电企业盈利能力回升主要来源于点火差价加大:电价提升和煤炭价格回落。影响电企盈利弹性的最主要原因,第一是电价,其次是煤炭价格。2011年两次上调上网电价累计幅度达到9%,直接带动今年一季度净利润增长。近期煤炭价格大幅回落更是有效降低了火电企业的成本,助推盈利能力回升。但由于库存等原因影响,煤价下跌的利好不会立即传导至电企盈利上,部分电企一季度的用煤依然是上年度和年初的高价煤,侵蚀了一部分电价上调的效果。随着高价库存消耗和库存天数缩短,煤价下跌的利好将在下半年开始变得明显。届时,火电企业的盈利改善将会更加明显。

一季度8家火电公司的平均费用率为10.5%,仍居于高位。主要是财务费用率居高不下,大部分火电公司的负债率都超过60%,利息负担较重,是拖累公司业绩的重要原因之一。2012年6月和7月央行两次降息有助缓解资金压力,改善电企盈利,未来财务费用率有望逐步降低。

表三:8家火电公司季度业绩汇总表

|

8家火电公司季度业绩汇总(单位:亿元) | |||||||||

|

10Y1Q |

10Y2Q |

10Y3Q |

10Y4Q |

11Y1Q |

11Y2Q |

11Y3Q |

11Y4Q |

12Y1Q |

指标 |

|

589.6 |

626.5 |

680.4 |

755.2 |

740.1 |

810.6 |

868.5 |

877.0 |

843.2 |

主营收入 |

|

55.1% |

42.0% |

24.1% |

27.2% |

25.5% |

29.4% |

27.6% |

16.1% |

13.9% |

同比变化 |

|

23.8 |

31.3 |

36.1 |

15.4 |

16.3 |

31.7 |

19.2 |

7.4 |

21.3 |

净利润(扣除) |

|

44.5% |

-56.5% |

243.4% |

-45.7% |

-31.5% |

1.2% |

-46.9% |

-51.9% |

31.0% |

同比变化 |

|

9.1% |

10.2% |

11.3% |

10.6% |

12.6% |

13.9% |

12.3% |

12.1% |

14.7% |

毛利率 |

|

5.6% |

5.2% |

5.7% |

6.0% |

9.0% |

8.9% |

9.2% |

10.5% |

10.5% |

期间费用率 |

|

4.0% |

5.0% |

5.3% |

2.0% |

2.2% |

3.9% |

2.2% |

0.8% |

2.5% |

净利润率 |

|

版权陈述:图表资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | |||||||||

具体到公司,国投电力营收增长最为稳健,营收增速波动较小。近五年营收复合增长率达到39%,2011年实现营收同比增长36%,未来两年的营收预期增长率也在20%以上。

国电电力是盈利稳定性最强的公司,2011年在其他公司净利润都同比大幅下降的时候,国电电力仍录得了高达62%的净利润增长,毛利率也同比增长了1个百分点。在基数不低的情况下,国电未来三年的预期净利润复合增长率仍保持20%。国电电力的盈利稳定性主要来源于其水火并举的电源结构,在火电业务亏损的情况下,盈利稳定性较强的水电和清洁能源业务能起到良好的业绩保障作用,2011年的业绩增长主要来自于其非火电业务。公司“十二五”规划将新能源及可再生能源比重提高10个百分点至41%。公司利润结构将更多的来自清洁能源、煤炭及其他非电业务。另外,公司控股股东国电集团承诺未来以上市公司为平台实现整体上市,公司发展空间依然很大。毛利率方面,宝新能源毛利率水平较高,基本保持20%以上。较高的毛利率水平主要得益于能源结构和业务结构合理。

表四:8家火电公司年度数据对比表

|

《股票估值500》8家火电公司季度数据对比总汇 | ||||||||||||

|

公司名称 |

主营收入(亿) |

净利润(亿) |

毛利率 | |||||||||

|

主营收入年成长率 |

净利润年成长率 |

期间费用率 | ||||||||||

|

2010 |

2011 |

2012 |

2013 |

2010 |

2011 |

2012 |

2013 |

2010 |

2011 |

2012 |

2013 | |

|

31 |

35 |

39 |

52 |

3 |

2 |

3 |

5 |

22% |

18% |

20% |

22% | |

|

5% |

14% |

11% |

33% |

-37% |

-34% |

45% |

72% |

8.7% |

9% |

8.6% |

7% | |

|

大唐股份 |

607 |

724 |

780 |

867 |

21 |

16 |

23 |

34 |

19% |

17% |

20% |

21% |

|

27% |

19% |

8% |

11% |

86% |

-24% |

45% |

46% |

12% |

14% |

13% |

12% | |

|

广州控股 |

89 |

108 |

152 |

179 |

7 |

3 |

7 |

9 |

17% |

11% |

16% |

16% |

|

17% |

22% |

40% |

18% |

-2% |

-50% |

106% |

31% |

4% |

4% |

6% |

5% | |

|

408 |

506 |

590 |

644 |

15 |

24 |

31 |

35 |

15% |

16% |

19% |

19% | |

|

110% |

24% |

17% |

9% |

0% |

62% |

27% |

15% |

10% |

11% |

12% |

11% | |

|

159 |

217 |

262 |

316 |

5 |

2 |

4 |

6 |

23% |

17% |

18% |

21% | |

|

34% |

36% |

21% |

21% |

74% |

-57% |

119% |

38% |

14% |

13% |

12% |

14% | |

|

1043 |

1334 |

1489 |

1564 |

32 |

3 |

42 |

51 |

11% |

9% |

12% |

13% | |

|

|

28% |

12% |

5% |

|

-91% |

1372% |

20% |

8% |

8% |

8% |

8% | |

|

191 |

228 |

256 |

272 |

11 |

14 |

14 |

16 |

12% |

10% |

11.9% |

12% | |

|

24% |

20% |

12% |

6% |

-30% |

23% |

5% |

12% |

3% |

3% |

3% |

3% | |

|

125 |

144 |

151 |

156 |

12 |

10 |

13 |

14 |

16% |

14% |

15% |

15% | |

|

9% |

15% |

5% |

4% |

-17% |

-16% |

22% |

9% |

6% |

6% |

6% |

6% | |

|

汇总 |

2652 |

3296 |

3718 |

4050 |

107 |

75 |

138 |

171 |

15% |

13% |

16% |

16% |

|

35% |

24% |

13% |

9% |

-16% |

-30% |

85% |

24% |

9% |

9% |

9% |

9% | |

|

资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制,转载,传播此文件,违者必究。 | ||||||||||||

四、估值及证券市场表现

|

市场指数 |

近13周股价表现 |

近52周股价表现 |

|

上证指数 |

-10.34 |

-16.29 |

|

沪深300 |

-10.06 |

-16.64 |

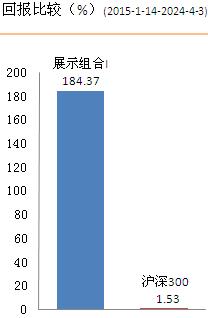

截止7月11日,上证指数近13周和近52周分别下跌10.34%和16.29%。而8家火电公司的同期表现分别为上涨4%和8.6%,明显大幅好于大盘。经历了4年“弃儿”命运的火电板块又重新回到人们的视线中。今年6月开始,以华能国际为代表的火电股开始持续上涨,表现卓越。除电价上调、煤价下降带动火电公司盈利能力回升,业绩好转的实际基本面利好外,短期煤价呈加速下跌态势,引发市场对煤炭是否进入中长期历史高点的思考,以及政府换届在即,引发市场对新政府加快电力体制改革,彻底理顺煤电产业链定价机制的期待,都是火电股上涨的助推剂。

从近几周的表现来看,8家公司的股价上升趋势明显放缓,甚至有个股出现小幅下跌。近期对行业影响较大的因素为宏观数据引发的对经济状况的担忧及市场煤价格缓跌、环节库存上升等。其它诸如阶梯电价的实施、发电量增速低迷等因素对行业基本面和情绪面的影响都属次要因素,无法决定电力板块走势。正如我们前面所分析,能源需求增速回落阶段,发电量下降损害火电企业盈利,但同时煤价下行增加火电企业盈利。由于目前发电成本中变动成本占80%以上,而毛利率仅10%左右,煤炭成本的节省将远高于电量增速下降少赚取的利润。对电力需求的担忧大可不必。

近13周,8家火电公司平均涨幅4%,大幅跑赢上证指数20.78个百分点,大部分公司都有正面表现,其中以华能国际和宝新能源的表现最为亮眼,股价涨幅都超过10%,分别达到23%和12%。华能国际作为传统火电行业龙头企业,充分体现行业景气回升,公司对煤价敏感性高,煤价下跌带动公司盈利快速回升。宝新能源是电企中着力发展新能源发电的代表,电源结构合理。另外公司后续项目较多,项目投产后,业绩有望迎来较快增长。

从市场估值水平来看,8家公司近52周的股价表现都低于未来三年的净利润复合成长率,说明这些公司的成长性均未在股价上得到充分反映。华能国际由于前期盈利大幅下挫(2011年的EPS由2010年的0.23元下降至0.02元),目前的PE到达32倍,高于18倍的过往平均PE,但进入2012年后,公司盈利能力显著回升,PE与去年相比已经大幅下降。目前,8家公司平均PEG为0.85,其中仅申能股份和深圳能源由于未来三年净利润复合成长率较低导致PEG大于1,其余6家公司PEG均小于,尤其是华能国际PEG仅为0.18,估值优势明显。

表五:八家火电公司市场表现及估值表

|

公司名称 |

本周股价表现 |

近13周股价表现 |

近52周股价表现 |

年成长率(11-14年) |

拖移PE |

PEG |

|||

|

营收 |

净利润 | ||||||||

|

-1% |

12% |

-2% |

14% |

43% |

26 |

39 |

0.61 |

2 | |

|

-1% |

-6% |

4% |

11% |

38% |

31 |

36 |

0.80 |

2 | |

|

广州控股 |

2% |

-6% |

0% |

24% |

50% |

21 |

38 |

0.42 |

1 |

|

-1% |

6% |

11% |

11% |

18% |

15 |

19 |

0.82 |

2 | |

|

1% |

8% |

5% |

19% |

68% |

58 |

122 |

0.85 |

1 | |

|

-1% |

23% |

53% |

7% |

176% |

32 |

98 |

0.18 |

2 | |

|

0% |

-3% |

1% |

8% |

9% |

15 |

16 |

1.72 |

1 | |

|

0% |

-2% |

-5% |

4% |

12% |

13 |

1.09 |

1 | ||

|

版权陈述:资料属于君亮资产管理公司所有,未经书面允许,不得以任何形式复制、转载、传播此文件,违者必究。 | |||||||||

五、公司点评

华能国际:传统火电业务的龙头,充分体现行业景气回升。公司隶属于中国最大的发电商华能集团,又是旗下最大的电力上市公司。目前可控装机容量6040万千瓦,权益装机容量5133万千瓦,均居电力上市公司首位。参控股电厂覆盖全国,主要分布在华东、南方、华北等沿海地区,这些区域享受较高上网电价,用电需求旺盛,盈利稳健性较其他地区高。进军新加坡电力市场,市场占用率已达 26%,盈利能力较强。随着迎峰度夏的到来,公司电厂所在区域用电负荷快速回升,发电量形势逐渐转好,公司全年计划发电量目标是3400亿千瓦时。公司沿海火电比重高,对煤价非常敏感,短期内,电煤价格仍将持续下跌,公司二季度盈利环比快速提升,三季度盈利又将好于二季度,呈逐季改善趋势。公司未来三年盈利复合增长率为176%,PEG仅为0.18,估值优势明显。

- • 房地产加速竣工,建筑材料需求旺盛2021年03月18日

- • 疫苗行业扶摇直上,新冠疫苗锦上添花2021年03月18日

- • “5G+数通”双轮驱动,PCB未来增长可期2019年03月25日

- • 民营医疗服务实体,前景宽阔2019年03月07日

- • 细分医疗服务连锁企业成长空间广阔2018年02月21日

- 更多