厦门钨业:业绩向好信号不明确

———每周高估值股票

厦门钨业:2013年9月16日的股价:30.67元 — 卖出

卖出理由:

1、重要指标

|

指标名称 |

结果 |

评价 |

|

成长性评级 |

4 |

高 |

|

安全性评级 |

4 |

高 |

|

估值评级 |

D |

高 |

|

67 |

高 | |

|

其他指标 |

净利润率:5.6% |

低 |

2、关键数据

2.1、营收、盈利及盈利能力:

注:10-12年为历史财务数据,13-15年为预测数据

|

指标名称 |

10年 |

11年 |

12年 |

13年 |

14年 |

15年 |

评价 |

|

营收(百万) |

5538 |

11910 |

8837 |

8338 |

9465 |

11015 |

规模增长不易 |

|

盈利(百万) |

334 |

1024 |

493 |

316 |

447 |

544 |

业绩进入低谷 |

|

毛利率(%) |

21.6 |

31.8 |

25.8 |

22.0 |

22.9 |

23.5 |

毛利提升困难 |

|

净利润率(%) |

6.0 |

8.6 |

5.6 |

3.8 |

4.7 |

4.9 |

微利艰难维持 |

小结:厦门钨业是一家以钨矿开采、钨品深加工、稀土开采及深加工为主营业务的国内最大的钨钼产品生产企业。国内外复杂的经济环境给公司生产经营造成较大压力,钨产品需求和出口均不旺,钼产品售价跌幅较大,稀土产品价格持续下跌,市场需求比较冷清,电池材料产品需求虽然有一定的增长,但受国内产能过剩影响,竞争十分激烈,公司的未来成长可谓是困难重重。

2.2、过去4个季度的营收和盈利与上年同期比较:

|

指标名称 |

11Y3Q /12Y3Q |

11Y4Q /12Y4Q |

12Y1Q /13Y1Q |

12Y2Q /13Y2Q |

评价 |

|

营收(百万) |

5613/2027 |

2143/2281 |

1846/1506 |

2683/2148 |

收入规模缩小 |

|

盈利(百万) |

456 / 107 |

119 / 71 |

104 / -5 |

212 / 44 |

业绩大幅减少 |

小结:今年上半年,公司实现营收36.54亿元,同比下降19.32%,扣除后净利润3818万元,调整后同比大幅下降87.65%。究其原因主要是:(1)钨钼总体需求低迷,尽管二季度在国家收储钨矿的推动下,钨产品国内外需求回暖,钨精矿价格持续回升,但因公司钨精矿自给率仅30%,下游硬质合金等深加工产品无力消化精矿价格上涨,钨产品盈利能力进一步下降;(2)占公司主营收入17%左右的稀土产品市场需求疲弱,产品价格持续大幅下滑约30%;(3)上半年因稀土价格暴跌,公司计提资产减值损失3891万元;(4)因本期公司没有房地产项目交付。

3、市场预期及估值

3.1、利好因素方面,2013年上半年,公司完成了对江西都昌金鼎矿业60%的股权收购,目前其下属矿山阳储山矿已建成投产,这将有助于提升公司钨精矿自给率;房地产方面,海峡国际社区三期项目有望于四季度竣工,下半年将确认部分收入,将有助于提升公司业绩。

3.2、受国内外需求不足影响,公司各主要产品均面临需求减少、价格下降压力。钨产品:在国储收储钨矿推动下,钨的国内外需求回暖,钨精矿及粉末产品销售价格持续上涨,盈利水平好转,但硬质合金等深加工产品无法消化价格上涨压力,盈利进一步下降;稀土产品:价格整体处于下滑趋势,需求疲软,稀土氧化物企业出现普遍亏损状态;钼产品:价格持续下跌,维持低位。

厦门钨业的副总裁也表示,今年上半年稀土市场扭曲,原料跟产品价格出现倒挂。在我们看来,如果上述情况下半年没有改变,很难对未来作出预期,业绩向好信号并不明确。

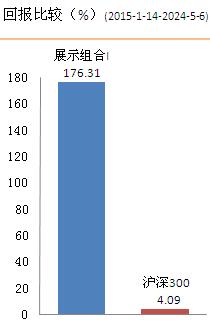

3.3、厦门钨业在君亮估值系统中的成长性评级为4,安全性评级为4,属于成长性较差,安全稳定性较低的公司。目前股价处于估值评级的D点(估值过高)位置。欲知厦门钨业最新的合理买入价和目标价位区间及更多详细信息,敬请查看股票估值网最新一期厦门钨业的个股报告。

归档文章/报告:

- • 通化东宝:业绩增速放缓,短期存估值下移风险2014年11月14日

- • 瑞康医药:业绩增速呈下滑的趋势,目前估值偏高2014年11月07日

- • 威海广泰:成长前景良好,但当前股价已透支未来的成长性2014年10月31日

- • 汉威电子:智能家居及物联网仍处于起步阶段,短期或难有业绩贡献2014年10月24日

- • 国方同蕊:成长空间依旧充足,但目前估值过高2014年10月17日

- 更多

- • 海康威视:高清化、海外业务快速发展,助业绩持续超预期2014年12月15日

- • 立讯精密:外延并购仍在继续,大客户发力带动业绩持续高增长2014年12月08日

- • 长城汽车:汽车销量持续上升且迎来产品集投放,或迎来业绩拐点2014年12月01日

- • 桑德环境:订单充足,业绩增长有保障2014年11月24日

- • 云南白药:收入增速回升及费用控制带动业绩增长2014年11月10日

- 更多